Factoring ist ein Finanzierungsinstrument, welches in der Allgemeinheit wenig bekannt ist. Im Marketing ist dieses Instrument jedoch im Bereich des Pricing bzw. der Absatzfinanzierung recht interessant.

Unter Factoring versteht man den Ankauf von Forderungen aus Lieferungen und Leistungen vor Fälligkeit durch einen Factor (spezielles Finanzierungs- oder Kreditinstitut) unter Übernahme bestimmter Service- bzw. Dienstleistungsfunktionen und häufig auch des Delkredererisikos (Ausfallrisikos).

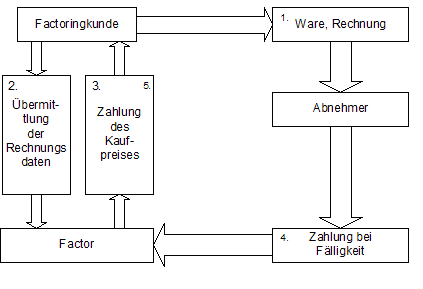

Ablauf des Factoring

Der Ablauf des Factoring kann mit Hilfe der nachfolgenden Abbildung erläutert werden:

- Der Factoringkunde liefert und fakturiert an seinen Kunden (1.).

- Gleichzeitig übermittelt er die Rechnungsdaten an den Factorer (2.).

- Dieser zahlt in der Regel max. 90% der Forderung direkt aus (3.).

- Bei Fälligkeit zahlt der Abnehmer den Forderungsbetrag an den Factorer (4.).

- Nach Zahlungseingang zahlt der Factorer den Restbetrag an den Factoringkunden (5.).

Damit kann der Factoringkunde seinen Kunden einen Kredit gewähren und hat trotzdem einen direkten Zahlungseingang. Gerade im Projektgeschäft mit langen Laufzeiten kann dies ein sehr gutes Marketinginstrument sein.

Im Rahmen der Dienstleistungsfunktion übernimmt die Factoringgesellschaft je nach Vertragsgestaltung zusätzlich weitere Dienstleistungsfunktionen:

- die Debitorenbuchhaltung

- die Fakturierung

- das Mahnwesen

- die Bonitätskontrolle oder

- sonstige Beratungsfunktionen.

In Bezug auf die Beteiligung des Factor am Inkassowesen ist zwischen dem offenen und dem stillen (verdeckten) Factoring zu unterscheiden.

Offenes Factoring

Beim offenen System enthalten die Rechnungen des Vertragspartners den Hinweis, dass die Forderung im Rahmen eines Factoring-Vertrages abgetreten wird und dass somit die Zahlungen an den Factor zu tätigen sind. Dieser Fall erfolgt traditionell bei vielen Ärzten, die Privatpatienten über eine Abrechnungsgesellschaft fakturieren.

Verdecktes Factoring

Das stille System ist dadurch gekennzeichnet, dass der Kunde des Vertragspartners nicht über den Factoring-Vertrag unterrichtet wird. Insofern erfolgen die Zahlungen der Kunden an das Unternehmen, das seinerseits diese an die Factoringgesellschaft weiterleitet.

Zu beachten ist, dass gerade im Konsumgüterbereich die Regelung des Zahlungsverkehrs mit den Kunden eine erfolgsbestimmende Angelegenheit sein kann. Auf kurzfristige Liquiditätsengpässe der Kunden sollte nicht durch ein unsensibles Mahnwesen und eine rigorose Zahlungseinzugspolitik des Factors reagiert werden. Hierbei sollten im Interesse langjähriger Geschäftsverbindungen und einer historischen Umsatzbetrachtung in Bezug auf den sich in Zahlungsschwierigkeiten befindlichen Kunden das Ausfallrisiko individuell kalkuliert und temporäre Zahlungsschwierigkeiten toleriert werden.

Im Hinblick auf die Delkrederefunktion übernimmt die Factoringgesellschaft das wirtschaftliche Risiko der Zahlungsunfähigkeit des Kunden. Bei voller Risikoübernahme hat der Factor die Forderung des Vertragspartners nicht nur bevorschusst, sondern diese endgültig erworben. Es erfolgt eine 100%ige Auszahlung des Forderungsbetrages.

Im Rahmen der Finanzierungsfunktion wird der Lieferant in die Lage versetzt, seinen Abnehmern ein Zahlungsziel einzuräumen, ohne dass ihn diese Kreditgewährung im Hinblick auf die Liquidität belastet und ohne dass er ein Kreditrisiko tragen muss. Hierbei erfolgt die Auszahlung des Gegenwertes durch den Factor binnen weniger Tage nach Einreichung der Rechnungsdurchschriften unter Abzug eines Kürzungsbetrages von etwa 10 %. Hinsichtlich der Finanzierungsfunktion ergibt sich eine formale Ähnlichkeit mit dem Diskontkredit. Bei beiden Finanzierungsinstrumenten erfolgt eine Beschleunigung des Geldumwandlungsprozesses, die beim Factoring aufgrund der teureren Refinanzierung des Factors mit erheblich höheren Finanzierungskosten verbunden ist. Im Unterschied zum Wechseldiskontkredit (Teilzahlungskredit) kann beim Factoring nicht über den Verkauf jeder einzelnen Forderung entschieden werden, sondern Factoringverträge gelten mittelfristig für alle nach eindeutigen Kriterien abgrenzbaren Forderungen. Damit fließt dem Verkäufer unabhängig vom konkreten Finanzmittelbedarf Liquidität zu hohen Finanzierungskosten zu, während Finanzmittelüberschüsse kurzfristig zu niedrigeren Zinsen angelegt werden müssen. Insofern ist Factoring unter reinen Finanzierungsgesichtspunkten als relativ teuer und unflexibel einzustufen. Der wesentliche Vorteil ergibt sich durch die Gewährung von Zahlungszielen.

Kosten des Factoring

Die Kosten des Factorings ergeben sich je nach Vertragsvereinbarungen aus bis zu drei Elementen.

Die stets anfallenden Kreditzinsen für die Finanzierung der Forderungen vor Fälligkeit liegen geringfügig über den banküblichen Zinsen, da der Factor sich bei den Banken refinanzieren muss.

Zusätzlich wird bei der eventuellen Übernahme von Dienstleistungen eine Factoringgebühr erhoben, die in Abhängigkeit von der Art und dem Umfang der Dienstleistungen sowie vom Forderungsvolumen der durchschnittlichen Rechnungshöhe circa 0,5 % bis 3 % des Umsatzes beträgt.

Die von der Bonität der Abnehmer sowie von den Zahlungsbedingungen und Zahlungsusancen abhängige Delkrederegebühr für das übernommene Forderungsausfallrisiko beträgt in der Regel zwischen 0,1 % und 1 % des Umsatzes.

Die Vorteile des Factorings bestehen in der Rentabilitätserhöhung infolge schnelleren Umschlags der Forderungen und der hieraus möglichen Ablösung teurer Kredite. Des weiteren werden die Kosten der Debitorenbuchhaltung gesenkt und die Verluste aus Insolvenzen von Kunden verringert. Ob dies in Relation zu den hohen Kosten und der geringen Flexibilität des Factoring steht, muss im Einzelfall geprüft werden.

Fax: +49 (0)221 – 99 555 10 77

E-Mail senden[/vc_cta]